Allokaationäkemys: Markkinat nojaavat entistä enemmän keskuspankkeihin

Kesäkuussa markkinakehitys oli positiivinen huolimatta kauppa- ja geopoliittisista jännitteistä. Korkotaso on painunut yhä alemmas, mikä antaa lisätukea sijoitusten arvostustasojen nousulle.

Viimeisimpien lausuntojen perusteella keskuspankit näkevät talouskasvun vaimenevan nykyisestä ja inflaation maltillistuvan. Tämä antaa keskuspankeille enemmän liikkumavaraa rahapolitiikassa ja toisaalta edellyttää elvyttävämpää rahapolitiikkaa tavoitteenmukaisen hintavakauden ylläpitämiseksi. Euroopan keskuspankin Portugalin Sintrassa pidetyssä foorumissa pääjohtaja Mario Draghi totesi ohjauskoron laskun ja arvopaperien osto-ohjelman olevan edelleen mahdollisia keinoja EKP:n työkalupakissa. Markkinat tulkitsivat Draghin lausunnon vihjaavan elvytystoimista mahdollisesti myöhemmin syksyllä.

Vastaavasti USA:n keskuspankin johtokunnan jäsenet korjasivat kesäkuun kokouksessaan arvioitaan ohjauskoron tulevasta tasosta alaspäin. Markkinoilla nämäkin tiedot otettiin vastaan positiivisesti. Sijoittajat saattavat olla kuitenkin turhan toiveikkaita tulevien toimien hinnoittelussa.

Markkinat hinnoittelevat nyt USA:n keskuspankilta Fediltä jopa prosenttiyksikön koronlaskua seuraavan vuoden aikana, joista ensimmäinen nähtäisiin jo heinäkuun lopun kokouksessa. Samaan aikaan USA:ssa työmarkkina, joka yleisesti ajatellaan olevan tärkein yksittäinen inflaation ajuri, on kireä työttömyyden pysyessä ennätysalhaisena. Tämä taas on nostanut palkkatasoja, eli tuntiansioiden kasvu on selvästi edellisvuosia voimakkaampaa. Viimeaikaisista kommenteistaan huolimatta Fed ei voi tyystin sivuuttaa inflaation kiihtymisen mahdollisuutta.

Kesäkuun lopulla USA:n keskuspankin pääjohtaja Jerome Powell toppuuttelikin markkina-arvioita koronlaskuista vihjaten, että markkinat ovat ylireagoineet keskuspankin viestintään. Siinä missä pidemmällä aikavälillä keskuspankkien elvyttävämpi linja tukee sijoitusmarkkinoita, lyhyellä aikavälillä on olemassa riski, että markkinat odottavat keskuspankilta liikaa ja liian nopeasti. Keskuspankkien vastahakoisuus toimittaa markkinoiden odottamia koronlaskuja asettaisi paineita sijoitusmarkkinoiden arvostustasoihin vuoden toisella puoliskolla.

Tulosennusteet laskusuunnassa, osakkeet taktisesti lievässä alipainossa

Keskuspankkipolitiikan ohella keskeisimpiä sijoitusympäristöön vaikuttavia tekijöitä ovat kauppaneuvottelujen eteneminen sekä yritysten tulosennusteiden kehitys. Osakassa pidetyssä G20-maiden kokouksessa saavutettiin vielä yksi välirauha USA:n ja Kiinan välisessä kauppakiistassa. Aivan kuten viime syksyn vastaavassa kokouksessa, nytkin sovittiin, ettei uusia tuonti- tai vientitulleja aseteta. Lisäksi julistettiin, että osa jo toteutetuista kauppaa rajoittavista toimenpiteistä puretaan, mm. verkkoyhtiö Huaweita koskien.

Vaikka sovituista yksityiskohdista on toistaiseksi vain vähän tietoa, antaa tämä rohkaisevan signaalin poliitikkojen halusta pitää kauppanokittelun taloudelliset vaikutukset minimissä. Sijoitusmarkkinoilla uutinen välirauhasta otettiin myönteisesti vastaan.

Osakemarkkinoiden noustessa keskuspankkiuutisten vauhdittamina on yritysten tuloskasvuennusteita tarkistettu taas alaspäin. Toisen neljänneksen tuloskauden alkaessa yhdysvaltalaisten yritysten tulosten ennustetaan supistuvan noin prosenttiyksikön verrattuna vuodentakaiseen.

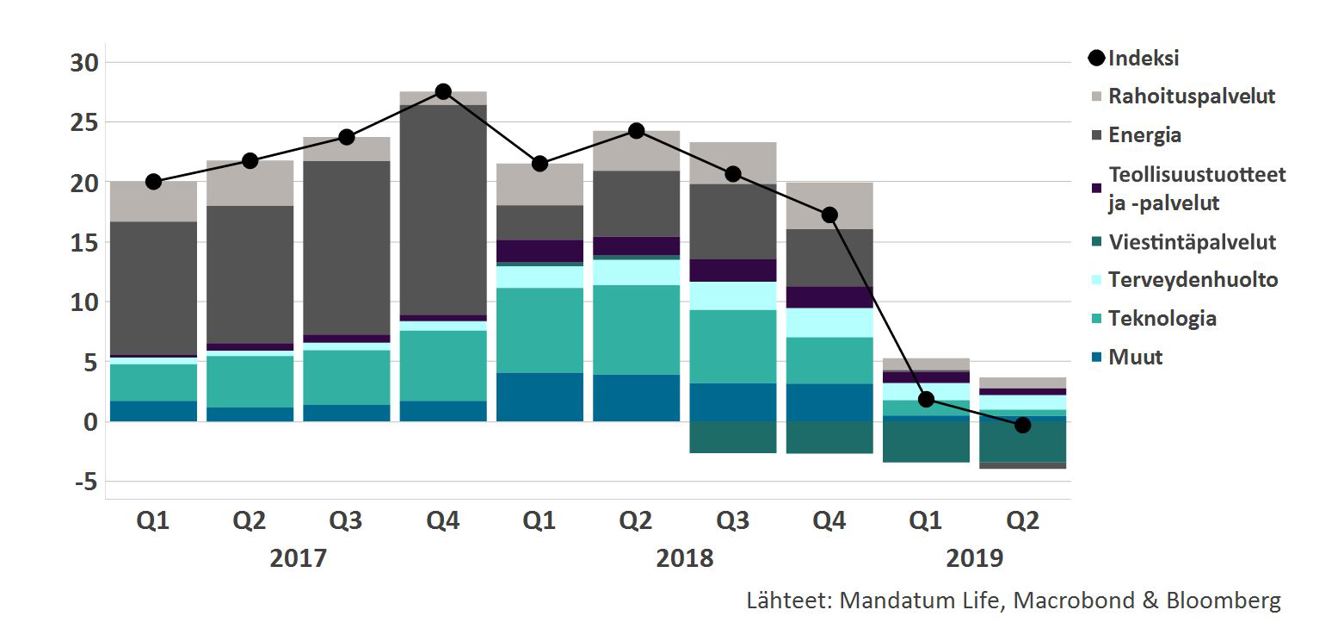

Edellinen tulostaantuma nähtiin vuonna 2016, jolloin tulosheikennys johtui pääosin energiasektorista öljynhinnan romahdettua sadasta dollarista alle kolmeenkymmeneen. Nyt tulosheikennys on laaja-alaisempaan (Kuva 1) heijastaen muun muassa toissa vuonna tehtyjen veroleikkausten investointi- ja kulutuskysyntävaikutusten laimenemista.

Myös kauppakiistan pitkittyminen heijastuu tuloskehitykseen. Heikointa tuloskehitystä odotetaan viestintäpalvelualalta, johon kuuluvat esimerkiksi Facebook, Google, Verizon ja Netflix. Vastaavasti terveydenhuoltoalan yhtiöiltä, kuten Johnson & Johnson, Pfizer ja United Health, odotetaan vahvinta tuloskasvua.

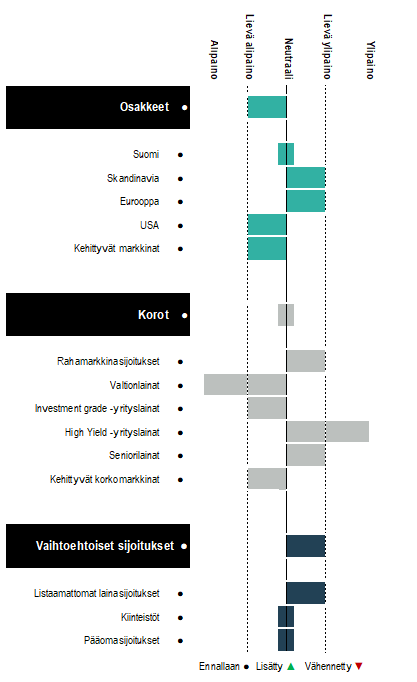

Yritysten ennakoidun tuloskunnon heikentyessä osakemarkkinoiden hintataso nojaa siis yhä enemmän alhaiseen korkotasoon. Tämä lisää osakemarkkinoiden herkkyyttä negatiivisille uutisille tai yllättäville korkoliikkeille ylöspäin. Olemme pitäneet osakkeet taktisesti lievässä alipainossa johtuen kauppa- ja geopoliittisesta epävarmuudesta, luottamusindeksien heikentymisestä ja yritysten tulosennusteiden laskusta. Alipaino on toteutettu vähentämällä kehittyviä markkinoita, jotka ovat herkimpiä kauppapoliittisille riskeille sekä vahvalle dollarille. Pidemmällä aikavälillä osakkeiden tuotto-odotus on hyvä edellyttäen, että maailmantalouden kasvu jatkuu.

Euroalueen korkotaso ennätysalhainen

Keskuspankkien yhä elvyttävämpään suuntaan muuttunut viestintä painoi korkotasoa alaspäin kesäkuussa. Esimerkiksi Saksan 10-vuotisen valtionlainan tuottotaso on liki -0,4 %. Korkosijoittajan on siis kannettava riskiä saadakseen tuottoa.

Alipainotamme erityisesti eurooppalaisia valtionlainoja alhaisen tuottotason takia. Korkosijoitusten korkoriski duraatiolla mitattuna on pidetty markkinaindeksiä maltillisempana. Korkosijoitusten painotus on pohjoismaisissa yrityslainoissa, joiden tuottopotentiaalin näemme edelleen hyvänä. Alhainen korkotaso lisää paitsi osakkeiden myös vaihtoehtoisten sijoitusten houkuttelevuutta suhteessa korkosijoituksiin. Vaihtoehtoiset sijoitukset, kuten suorat lainat yrityksille, kiinteistökehitysprojektit ja sijoitukset listaamattomiin yhtiöihin, ovatkin keskeinen osa allokaatioratkaisujemme sijoituksia.

Luovuimme kesäkuussa sijoituksesta USA:n pitkän juoksuajan valtionlainoihin noin +5,5 %:n tuotolla. Lainat hankittiin salkkuihin toukokuun alussa. Vastaavasti lisäsimme hieman amerikkalaisia, lyhyen duraation ja matalan riskin investment grade -yrityslainoja dollarin heikennyttyä suhteessa euroon kesäkuussa. Toukokuussa tehtyjen myyntien myötä käteisen määrä salkuissa on edelleen koholla. Korkotason laskettua alkukesän aikana houkuttelevat tuottomahdollisuudet ovat vähissä. Markkinaheilunta voi tarjoa houkuttelevampia mahdollisuuksia kesän aikana, jolloin voimme hyödyntää käteispositiota uusissa sijoituksissa.